こんにちは。波乗り道場生のこももと申します。

2021年6月に入門し、トレード技術向上に日々奮闘中です。どうぞよろしくお願いします!

有名なテクニカル分析のひとつに「ダウ理論」があります。

投資を勉強された多くの方が一度は耳にされたことがあるのではないでしょうか。

ダウ理論には6つの基本法則がありますが、今回は基本法則⑥の「トレンドは転換の明白なシグナルが出るまで継続する」を基とし、ダウ理論で示すところの転換シグナルについて、実際のチャートを使いながらMTF(マルチタイムフレーム)分析を絡めた解説をしていきたいと思います。

どうぞ最後までお付き合いください。^^

ダウ理論基本法則の6番目、“トレンドは転換の明白なシグナルが出るまで継続する” とは、「現在の市場で発現しているトレンドは、明確にトレンドの転換シグナルが現れるまで継続し続けるとする。

トレンドに従った売買によって多くの投資家は利益を得るのであり、トレンドに逆らった売買で利益を得るのは難しい。」とされています。

つまり、トレンドは継続するものとし転換シグナルが出るまではトレンドフォロー型の売買戦略の優位性を説いています。

トレンドには始まりと終わりが存在します。

転換シグナルを一定の基準をもって見る事により、トレンドの始まりと終わりを判断することが出来ます。

相場分析が複雑に思えるのは、複数時間足の存在にあると言えます。

MTF分析は、環境認識やエントリーのタイミングを計るのに複数の時間軸を使い判断しますが、慣れないうちは日足-1時間、4時間-15分、など2つのタイムフレームの組み合わせで見ていくと理解が進みやすいかもしれません。

波の転換には上位クラスの押し目買い/戻り売り候補の目安を環境認識で確認します。

波は下位から転換していきますが、下位は上位の時間軸の影響を受けやすい性質があります。

基本的に、上位時間軸と下位時間軸の力関係は上位>下位と考え、環境認識での上位クラスの押し目買い/戻り売り候補(抵抗帯)の確認はとても大切です。

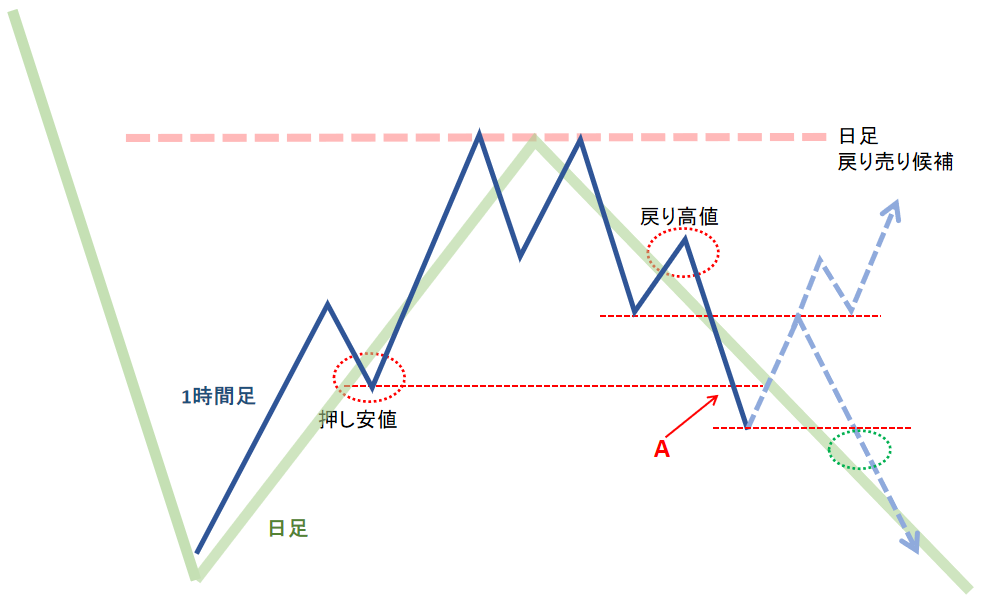

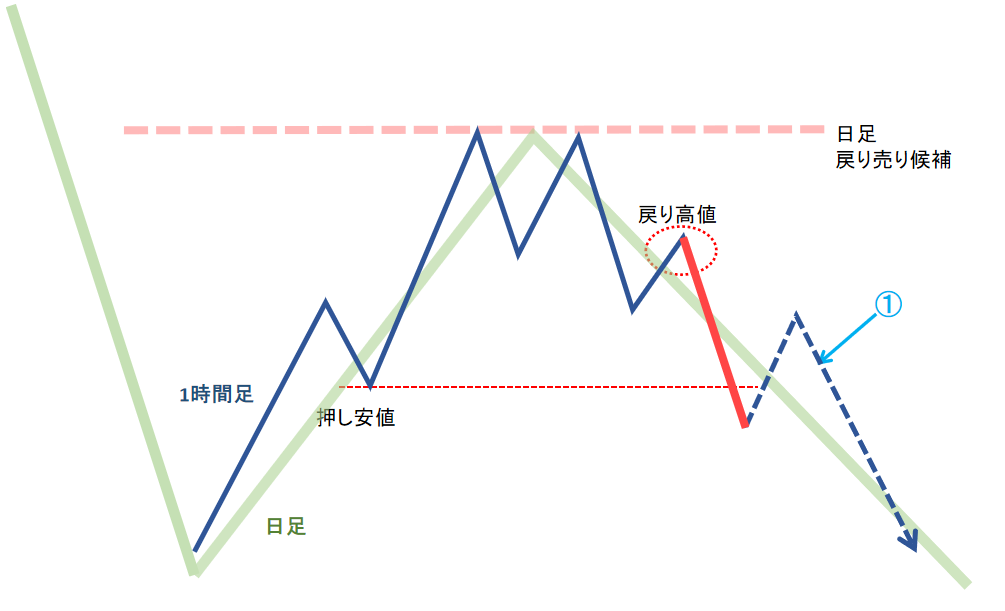

下図では緑色の波を日足クラスの波、青色の波を1時間クラスの波としました。

1時間足の上昇波も日足の下降波の戻しの範疇であることが分かります。

日足の戻り売り候補で1時間足がダブルトップを付けて高値更新が出来なくなったあたりから、波の転換の可能性を考えていきます。

ダウ理論基本法則⑥の考え方をベースに考案され広く知られているものに、トレンドは、押し安値/戻り高値を抜けるまではトレンド継続とする考え方があります。

「押し安値」とは、高値を更新した波の起点(安値)の事を指し、また安値更新した波の起点(高値)を「戻り高値」としています。

上昇トレンドの転換シグナルを見るには、最後の押し安値(A)を割り込んだところで一旦上昇トレンド終了と判断する事が出来ます。

ダウ理論でのトレンド継続の条件は、「高値と安値を更新(切り上げ/切り下げ)」となります。従って、ここでの注意点としては、まだ押し安値を割り込んだだけでトレンドは転換はしておらず、あくまでも「転換の可能性」を示唆していると考えます。

下降N波動の完成(明確なトレンド転換したとの判断)は緑丸の時点となります。

押し安値を割ると、目線の基準は押し安値から戻り高値に移動します。

まだ下降N波動完成前ですが、日足戻り売り候補からダブルトップを付けて高値更新が出来なかった事と1時間足の波が押し安値を割り上昇トレンドがいったん終了した事を根拠に、(赤い線で示した)下降波に対して戻り売りを考えていきます。

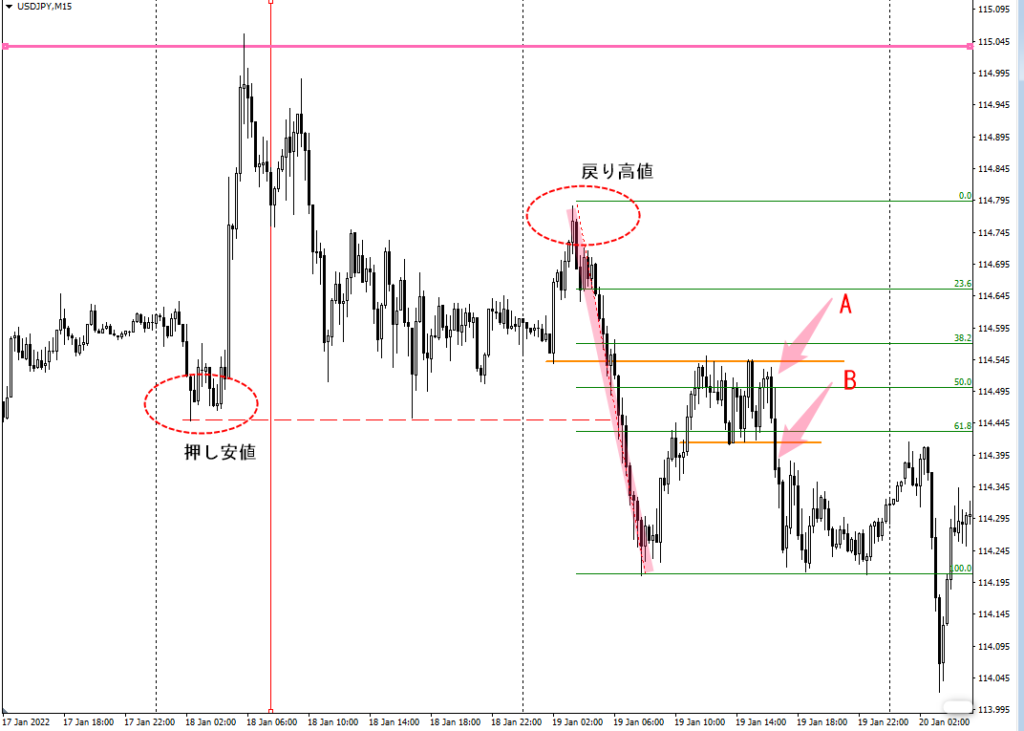

転換シグナルを実際のチャートで確認してみます。

米ドル/円 4時間足です。

ここでは、4時間足と15分足の組み合わせで見ていきます。赤い縦線を現時点とします。

ピンクの水平線は前回の安値が抵抗帯として機能する可能性のある位置で、左側の赤い線で示した下降波の戻り売り候補の水準と考えます。

米ドル/円 15分足です。

ピンク水平線でダブルトップを付けて高値を更新出来ませんでした。

その後、15分足押し安値をレートが割り込んだ時点で目線を売りに変更します。

安値を割った波(赤)に対して戻り売りを考えていきます。

戻り売りの候補となるテクニカル指標は複数ありますが、ここでは水平線とフィボナッチリトレースメントを使用します。

フィボナッチリトレースメント38.2%-50%の間、かつ前回安値でサポートがレジスタンスに転換し、高値を更新できずにレンジを形成(トリプルトップと仮定)しています。

レンジの上限から戻り売りを入れます(エントリーA)。エントリーAのデメリットとしては、ピンクの波に対しての戻しの波が反転していませんので、反転する見込みでのエントリーとなります。

15分足の戻し(上昇)の波の反転を待つならばレンジ抜け(トリプルトップ・ネックライン割れ)となります(エントリーB)。

この場合のデメリットは、損切り設定が深くなることがあげられます。

戻り売りの候補となる水準には絶対の正解は存在しません。

あくまでも「目安」となり、想定と違ったら決済(損切り)をします。

このように、ダウ理論の転換シグナルを使う場合は、上位時間軸と下位時間軸の目線が揃った所でのエントリーが基本となります。

今回は、ダウ理論の基本法則⑥の転換シグナルについて複数の時間軸から見ていきました。

トレンドの継続や転換のサイン、エントリーのタイミングまで、全てにおいて正解はありません。

一定の法則をトレーダー自身が決め、自身のルールに沿って判断をしていく事になります。

MTF分析は複数時間軸を見ていくため複雑にも思えますが、それぞれの時間軸での基準を持ち、ひとつひとつを丁寧に見ていく事によりシンプル化出来ると考えます。

目線の固定は勝率を上げていくためにとても重要な要素となりますが、ダウ理論は目線の固定にとても有用な理論と言えます。

リアルタイムで動くチャートに対応出来るようになるためには、チャートを使って練習の数をこなすことが一番の近道だと考えます。

ぜひ、過去チャートで確認してみてください。

これからも共に相場の勉強を頑張っていきましょう^^

波乗り道場の波動論では、トレンドフォロー型の売買戦略を詳しく学ぶことが出来ます。

波乗り道場の動画もぜひ参考になさってください☆(チャンネル登録もよろしくお願いします!)

波乗り道場FXmedia

波乗り道場FXmedia