みなさんこんにちは。波乗り道場生のみやと申します。2021年4月に波乗り道場に入門し、0からFXを勉強中です。

今回は、FXの収入にかかる税金についてです。

FXの利益は「雑所得」に分類されます。

国内FXで得た利益は「申告分離課税」として扱われ、海外FXで得た利益は「総合課税」として扱われ、それぞれ課税方法が異なります。

*海外FXの場合

・総合課税

総合課税とは他の分野で得た所得(給与等)も合算し、その総額に対して課税されます。

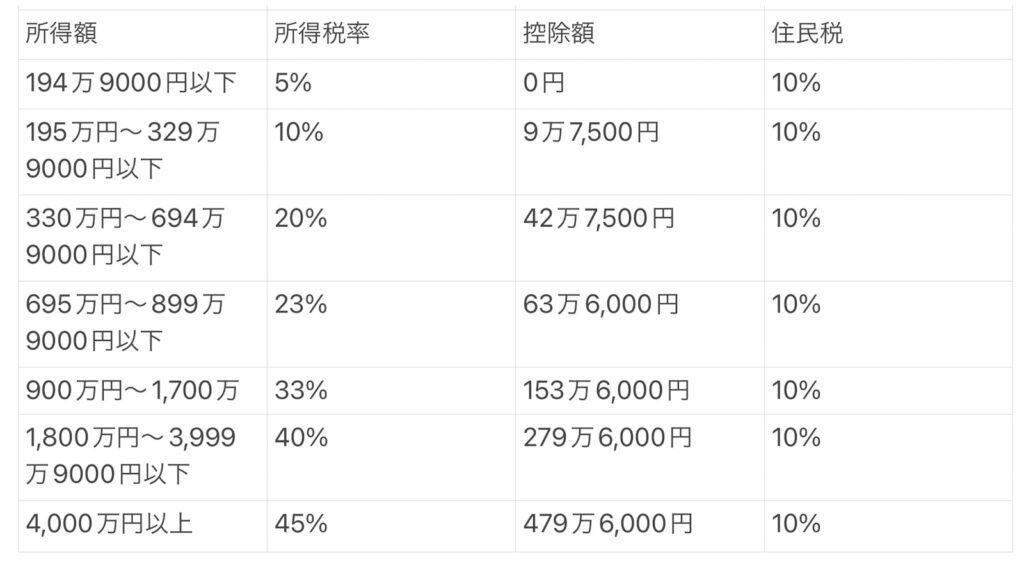

所得税は所得に応じて5%から45%まで7段階の累進課税になっています。

*国内FXの場合

・申告分離課税

国内FX収入に対する税率は一律20.315%です。

・損失を3年間繰り越しできる

例えば、

1年目:-50万円の損失

2年目:-50万円損失

3年目:-10万円の損失

4年目:110万円の利益

上記のようになった場合は、110万円-50万円-50万円-10万円=0円の利益となり、110万円に対して課税されることはありません。

損失の繰越控除を行うには、毎年確定申告を行う必要があります。

海外FXは損失の繰越は出来ません。

海外FXで100万円損失が出ていて、国内FXで100万円の利益が出たとします。この場合は利益相殺ができず、100万円の利益が出たことになってしまうので注意が必要です。

計算例)

例1)年間給与所得400万円、海外FX所得200万円の場合。

所得=400万円+200万円=600万円

所得税=600万円 × 20% – 427,500円=772,500円

住民税=600万円 × 10% + 5,000円=605,000円

復興特別所得税=772,500円 × 2.1%=16,222円

合計:1,393,722円

例2)年間給与所得400万円、国内FX所得200万円の場合

所得税=400万円 × 20% – 427,500円=372,500円

住民税=400万円 × 10% + 5,000円=405,000円

復興特別所得税=372,500円 × 2.1%=7,822円

分離課税=400万円 × .20.315%=406,300円

合計:1,191,622円

結果として、国内FXの方が202,099円も安くなります。

給与所得が同じでも、FXで大きな利益が出れば税率が高くなります。国内FXの分離課税20.315%と累進課税では大きな差が出てきます。

1月1日〜12月31日の間に行った取引で得たFX収入-必要経費=1年間の収入

含み益と含み損は計算対象にはならず、確定したポジションのみで計算します。

出金していなくても税金はかかるので注意が必要です。

また、海外FXのキャッシュバックも所得として計算されます。

下記の条件に当てはまらない場合は確定申告が必要です。

*会社員の場合

①給与収入が年間2,000万円以下

②1か所から給与支払いを受けている

③給与所得及び退職金以外の所得金額合計が20万円以下

→FXでの収入が20万円を超えたら確定申告が必要になります。

*扶養家族(専業主婦など)や自営業の場合

①FXによる収入が38万円以下

②FX所得とアルバイトなどの給与所得合計が103万円以下

→FXでの収入が38万円を超えたら確定申告が必要になります。

専業主婦・主夫の年収が103万円を超えると、超えた金額に対して所得税が発生します。(104万円の収入なら104万円−103万円=1万円に対して課税)

| 配偶者収入 | 控除額 |

| 0円から1,030,000円まで | 380,000円 |

| 1,030,0001円から1,049,999円まで | 380,000円 |

| 1,050,000円から1,099,999円まで | 360,000円 |

| 1,100,000円から1,149,999円まで | 310,000円 |

| 1,150,000円から1,199,999円まで | 260,000円 |

| 1,200,000円から1,249,999円まで | 210,000円 |

| 1,250,000円から1,299,999円まで | 160,000円 |

| 1,300,000円から1,349,999円まで | 110,000円 |

| 1,350,000円から1,399,999円まで | 60,000円 |

| 1,400,000円から1,409,999円まで | 30,000円 |

| 1,410,000円から | 0円 |

また、配偶者控除38万円を受けられなくなります。その代わり配偶者特別控除を受けることになります。

104万9999円を超えると扶養する人(主に生計を支える人)の所得税が少し上がります。

130万円を超える場合は、自分で自治体の国民健康保険と国民年金に加入する手続きをする事になります。

→つまり103万円までなら所得税がかからずに稼ぐことができます。129万円までなら扶養者の会社の健康保険に加入することもできるのです。

130万円を超えるなら160万円以上稼がないと、税金と保険料だけ増えて収入はあまり増えません。勿体無い事になってしまうので、調節しながらポジションを持つか考えた方がいいでしょう。

大きな金額を稼ぐなら国内FXの方が税金的にはお得になります。

しかし少額から大きく増やすには、海外FXのボーナスやハイレバレッジを活かした方が良いでしょう。双方のメリットを比べて、自分に合った方を選択してみて下さい。

私は海外FXで少額チャレンジをしています。

注意が必要なのは、前年の利益が確定した後に大きな損失を出して納税できなくなってしまうことです。

納税額が確定した時点でその金額だけは確保し、トレードしていく必要があります。稼げるか稼げないかは相場次第なので、どうなるか分かりません。

FXは目標金額など決めずに流れに身を任せた方がうまくいきます。納税額なんて気にならないくらい稼げるようになりたいですね!

波乗り道場FXmedia

波乗り道場FXmedia